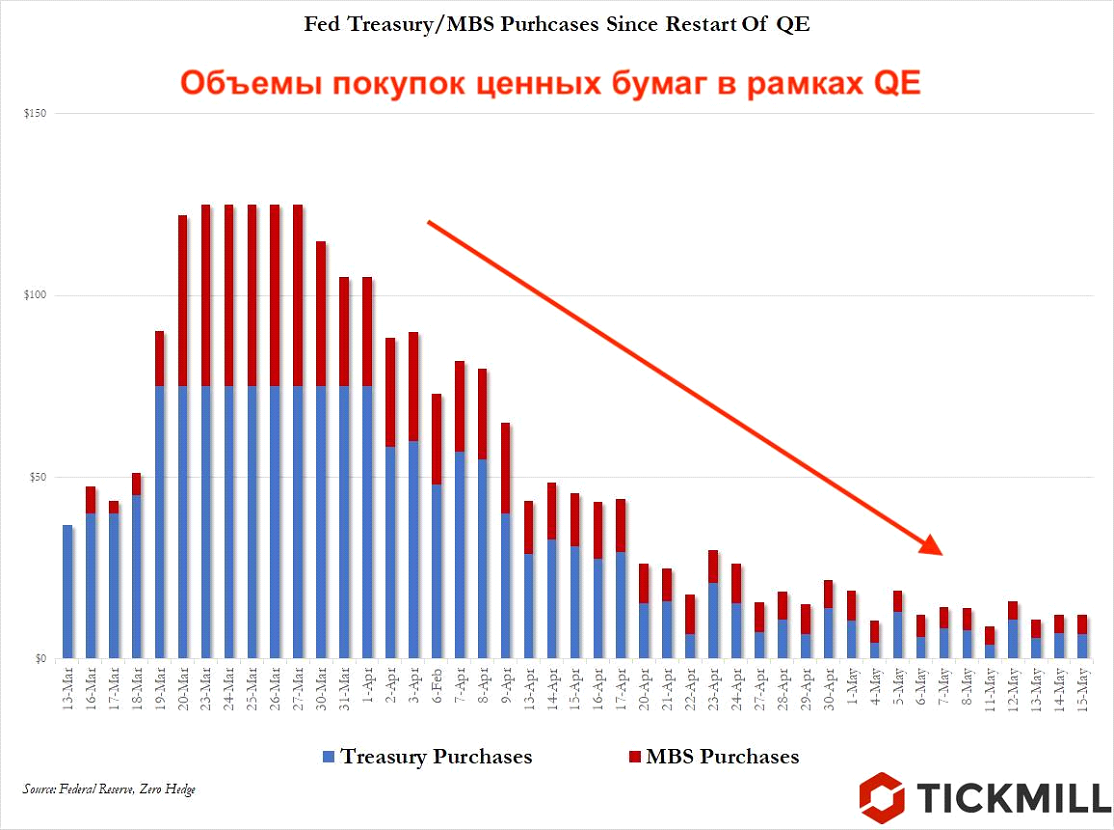

В ходе снижения в понедельник доллар нащупал серьезные препятствия, поэтому сегодня торгуется в коррекции. Удобным поводом для этой коррекции стала неопределенность связанная с заседанием ФРС в среду. Американский ЦБ уже просигнализировал, что не собирается сохранять ультрамягкие кредитные условия на долгое время, быстренько и «без лишнего шума» сократив покупки бондов в рамках QE до минимума:

…поэтому участники рынка, по всей видимости, побежали за ликвидностью на рынок РЕПО:

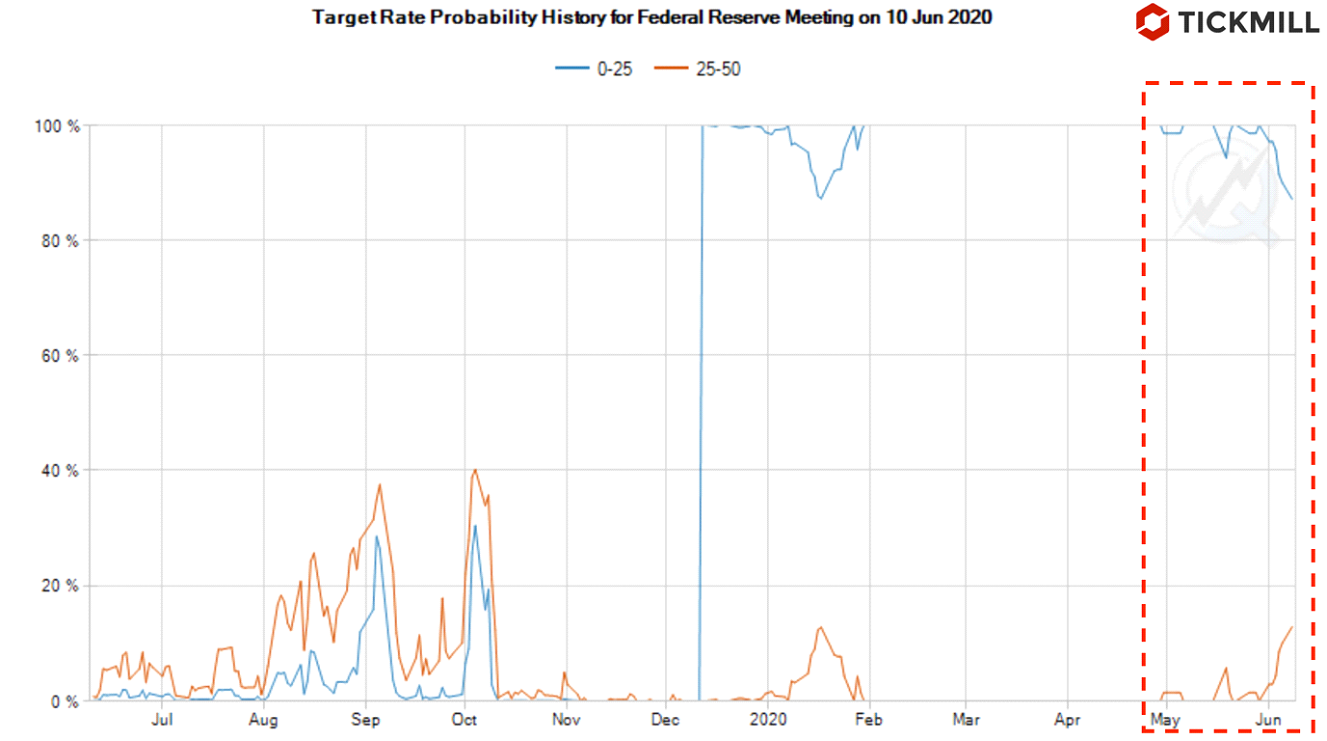

Собственно неопределенность состоит в том, что по сравнению с предыдущим заседанием, макроэкономическая конъюнктура в США ощутимо улучшилась, и как кажется, становится все менее сообразной разнообразным экстренным программам выкупа активов, нулевой ставке, кредитным механизмам, которые ФРС начал выкатывать примерно с середины марта. Среди таковых можно перечислить покупки векселей, корпоративных ETF, поддержка «павших ангелов», кредитный механизм для т.н. Main Street (т.е. малых фирм и предприятий). Ожидания на сворачивание стимулов хорошо видны во фьючерсах на трежерис, из которых можно рассчитать шансы на сохранение/повышение процентной ставки на июньском заседании:

Шансы повышения процентной ставки на июньском заседании по федеральным фондам на 25 базовых пунктов выросли с 0% с начала мая до 16%.Разумно полагать что эти ожидания заложены и в долларе, поэтому если ФРС завтра четко даст понять, что не разделяет оптимизм последних данных, это будет означать сохранение сильных монетарных стимулов, а следовательно доллар продолжит снижение. И наоборот.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 72% и 73% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.