Бычий моментум в долларе остается нетронутым в начале недели, EURUSD протестировал круглый уровень 1.00 после чего последовал технический отскок до 1.006. Учитывая сохраняющиеся риски энергетического кризиса в ЕС (перезапуск трубопровода NordStream 1 после техобслуживания), а также новый виток эскалации экономического противостояния с РФ (седьмой пакет санкций), вероятность падения ниже 1.00 остается высокой. Опционный рынок подсказывает, что следующая серьезная зона поддержки может находиться около 0.98.

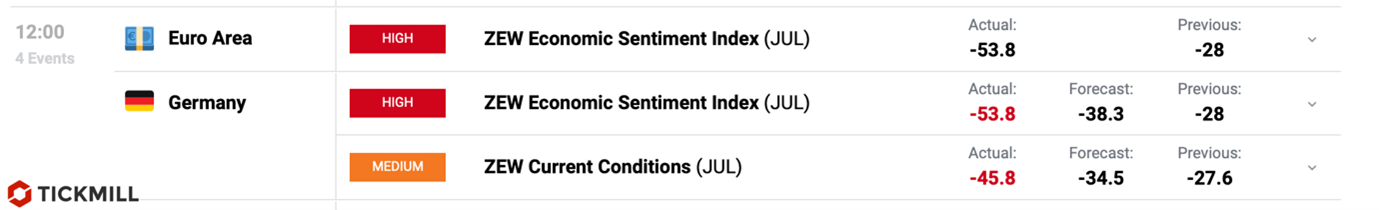

Перекупленность доллара растет и вместе с этим перекосом в позиционировании растет растут шансы и размер потенциальной медвежьей коррекции. Однако для лонг-сквиза в долларе потребуется ослабевание или появление контрсигналов в ключевых драйверах недавнего роста американской валюты – замедления глобальной экономики и агрессивной политики ФРС. Однако в ближайшей перспективе такого развития ситуации ждать не приходится – ФРС на основании входящих данных все больше склоняется к тому, чтобы повысить ставку на 75 б.п. второй раз подряд, а макроотчеты вне США полны негативных сюрпризов. Взять хотя бы мрачный отчет от ZEW вышедший сегодня, который показал, что экономические настроения в Германии рухнули с -28 до -53.8 (прогноз -38.3 пункта):

Кроме того, потенциальный позитивный сюрприз в отчете CPI США в среду (например, годовая инфляция выше 9%) может запустить слухи о том, что замедления в темпе ужесточения политики ФРС на заседании в сентябре может и не произойти.

На этой неделе начался сезон отчетности в США и шортисты по доллару надеются, что позитивные сюрпризы в отчетах смогут привлечь инвесторов в рисковые активы за счет чего предложение доллара увеличится и он перейдет в коррекцию. Однако учитывая нынешнее состояние мировой экономики шансы увидеть действительно цифры кажутся невысокими. Несмотря на длительное ралли, вероятность того, что доллар останется в восходящем тренде выше, чем коррекция в краткосрочной перспективе. Индекс доллара (DXY) может нащупать серьезное сопротивление на уровне 110:

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 72% и 73% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.