Превью заседания ФРС: Резкое повышение ставки учтено и доллар могут «продать на фактах»

ФРС может сегодня вполне «пойти на поводу» у рыночных ожиданий и повысить ставку сразу на 75 базисных пунктов.Тем не менее даже при таком агрессивном шаге, нельзя исключать, что доллар перейдет в снижение по итогам заседания. Почему? С прошлой пятницы, когда был опубликован майский CPI, индекс доллара укрепился на значительные 2.4%, установив новый локальный экстремум (105+). Такой рост, вероятно, уже учитывал повышение на 75 б.п., поэтому без дополнительных сюрпризов, например по количественному ужесточению или в Dot Plot, заседание в соответствии с ожиданиями может стать сигналом фиксировать прибыль. Другими словами, на рынке доллара может быть исполнен классический сценарий «продавай на фактах».

Цены активов на рынке, а также ожидания по июньскому заседанию ФРС изменились самым серьезным образом за последнюю неделю. Фьючерсы на ставку практически исключают исход, где ставка ФРС сделает шаг в 50 б.п. Этому послужили данные по инфляции за май и инфляционным ожиданиям от У. Мичиган: общая инфляция поднялась с 8.3% до 8.6%. а 5-летние инфляционные ожидания населения подскочили с 3% до 3.3%. Сообщения в СМИ о том, что политики ФРС всерьез обсуждали возможность повысить ставку на 75 б.п. сделали свое дело, так как рынок расценил это как попытку ФРС подготовить рынки к такому шагу в «период тишины» - неделе, предшествующей заседанию, когда чиновникам ФРС нельзя делать высказывания относительно политики. Что касается рыночной динамики, ключевые индексы фондового рынка США снизились на почти на 9% и есть шанс, что ФРС попытается смягчить риторику чтобы ограничить падение или даже стимулировать рост, чтобы эффект благосостояния (рост стоимости сбережений домохозяйств) сгладил негативное влияние инфляции на склонность к потреблению.

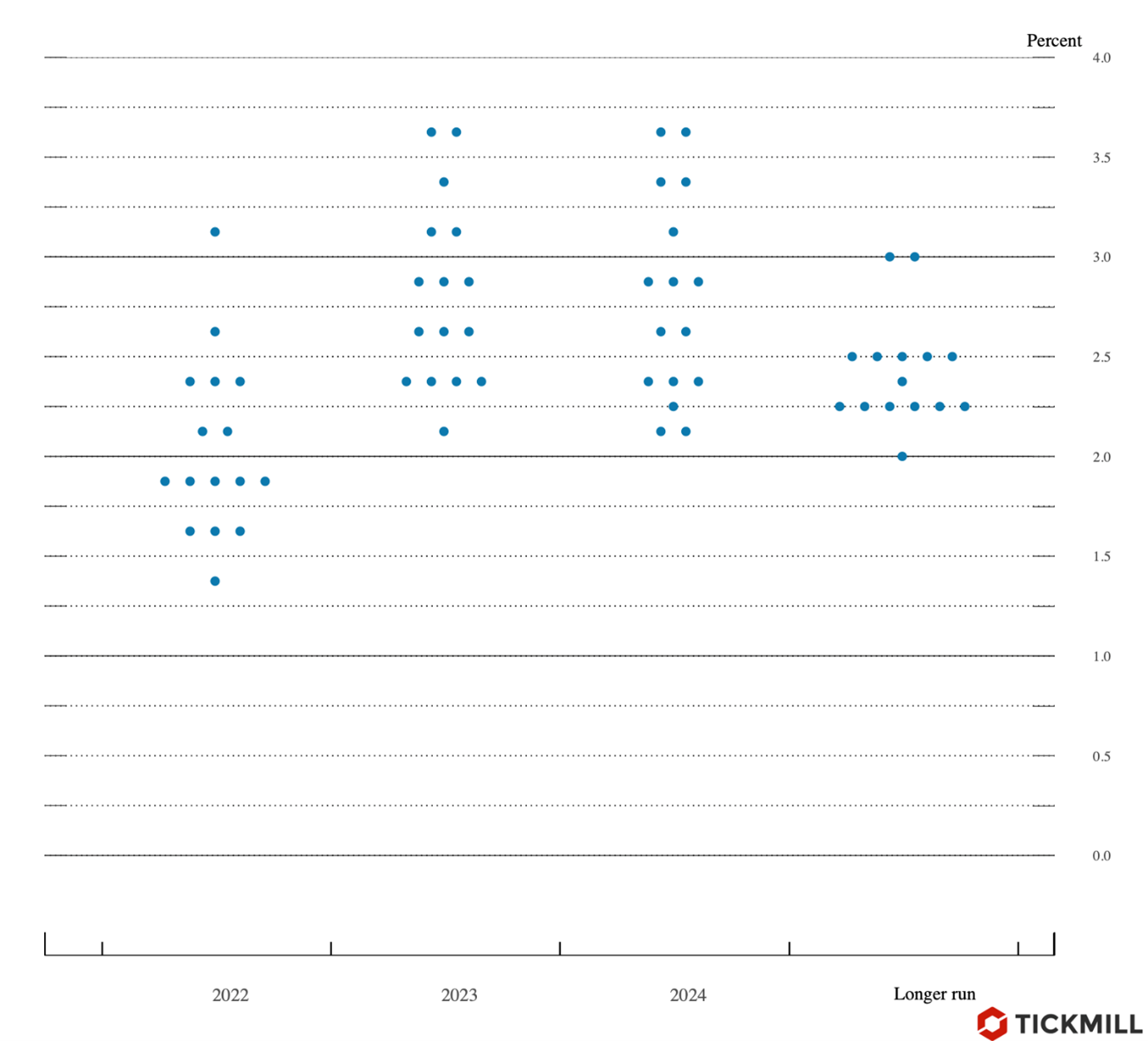

Предстоящее заседание ФРС особенно важно еще и потому, что на нем будет опубликован обновленный Dot Plot – график, показывающий распределение оценок участников FOMC того, где должна быть ставка в краткосрочной, среднесрочной и долгосрочной перспективе. Последний Dot Plot был опубликован в марте и выглядел следующим образом:

С тех пор прошло уже три месяца, и инфляция так и не перешла в снижение, поэтому сейчас рынки ожидают что ставка ФРС к концу года будет находиться в диапазоне 3.5-3.75%. ФРС скорей всего перенесет медианный прогноз именно в этот диапазон, но более важным для рынка станут ожидания чиновников относительно ставки в следующем и 2024 году. Если по крайней мере несколько чиновников выскажутся за повышение ставки до 4% и выше, то скорей всего мы увидим новое ралли доллара в сторону 105.50 по DXY, так как ожидания по ужесточению со стороны других крупных центральных банков гораздо более скромные.

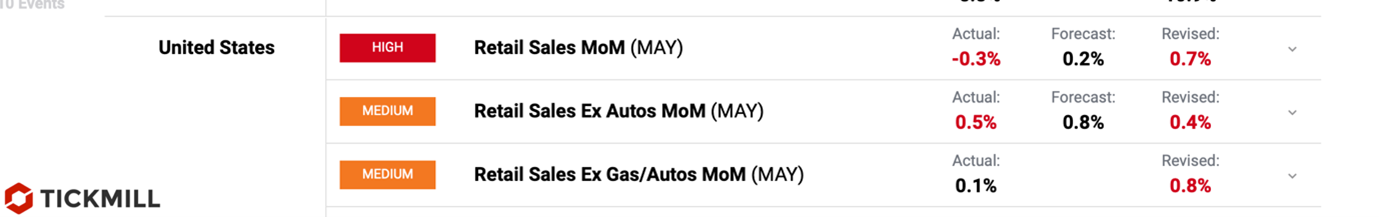

Данные по розничным продажам в США за май, которые вышли сегодня, заметно ухудшились, указывая на рост рисковым стагфляции для американской экономики:

Любопытно, что негативная реакция доллара на отчет длилась недолго, так как слабый отчет по потреблению мог увеличить шансы на то, что ФРС будет жестко бороться с главным негативным фактором – высокой инфляцией и будет агрессивно повышать ставку:

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 72% и 73% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.