Валютный рынок показывает относительно спокойную динамику в понедельник, доходность 10-летних казначейских облигаций США перешла в коррекцию после существенного повышения на прошлой неделе. Бонды правительства США активно продавали, что вызвало повышение доходности с 0.5% до 0.7%, максимума с конца июня. На прошлой неделе также скорректировалось и золото.

Контекст торговли на этой неделе, а именно продолжающееся состояние подвешенности, в некоторой степени определили позитивные отчеты прошлой недели. Расходы потребителей США продолжили уверенно расти в июле, показал отчет розничных продаж в пятницу. Продажи превысили уровень февраля, который условно рассматривается как докризисный. Стабильно высокими остались и потребительские настроения.

Но хорошего в этом мало. Ясно, что как у республиканцев, так и демократов есть цель -максимизировать политическую выгоду от нового раунда фискальной помощи перед выборами. То есть без долгих утомительных переговоров и торговли здесь не обойтись.Именно позитивные данные по экономике позволяют выиграть ценное для переговороввремя и необходимую экономическую стабильность. Последняя не дает обвинить политиков в бездействии, так как, согласно данным, восстановление вроде бы продолжается.

В месячном выражении розничные продажи выросли в июле на 1.2% против прогноза в2.1%. Месячный рост в июне был пересмотрен вверх с 7.5% до 8.4%. В денежном выражении объем продаж в июле превысил на 1.6% уровень февраля, т.е. выкарабкалсяиз кризисной ямы. Продажи в т.н. «контрольной группе» товаров, которая исключает товары с изменчивыми ценами, и которая позволяет лучше выявлять потребительские тренды так как исключает товары с низкой эластичностью по доходу, выросли на 1.4%. Это больше чем прогноз в 0.8%.

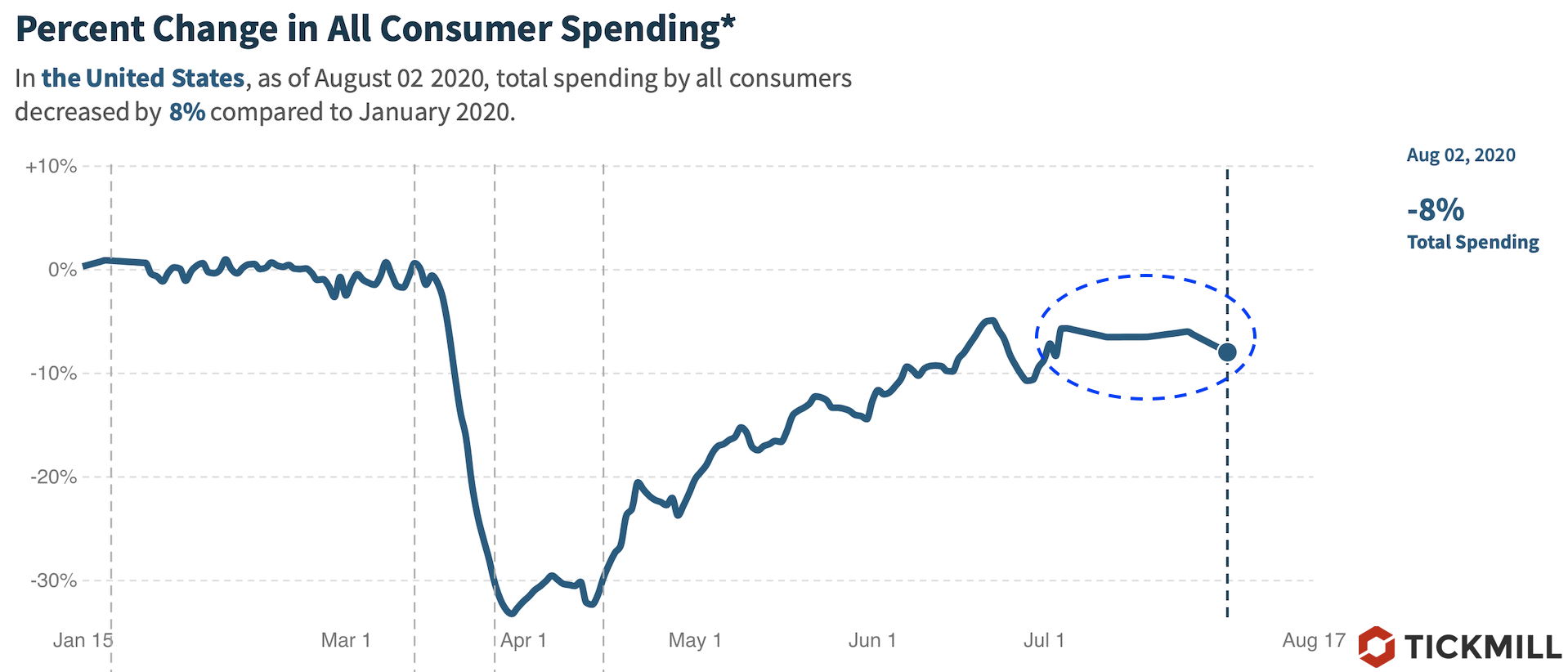

Однако следующая фаза восстановления вызывает беспокойство. Потребительская уверенность начала снижаться в июле, вместе с этим восстановление потребительских расходов вышло на плато. В начале августа расходы начали снижаться, четко отражая завершение программы страхования доходов:

Источник: tracktherecovery.org

Динамика в контрактах нефти мягко намекает на то, что мировые запасы снижаются не так быстро, как хотелось бы. Разница в цене (спред) между ближайшим контрактом и контрактом следующего месяца достигла 50 центов за баррель, самого высокого уровняс мая. Спрос на нефть восстанавливается не так быстро, как предполагалось ранее. Это отразилось в отчетах МЭА и ОПЕК, опубликованных на прошлой неделе, согласно которым агентства пересмотрели вниз прогнозы спроса на нефть на 2020 и 2021 год. С повышением цен растет добыча нефти и в США показывают последние данные.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 72% и 73% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.