Глава ФРБ Сент-Льюиса Буллард похоже решил покончить с «плетущимся за ожиданиями ФРС» заявив на выходных, что безработица может подскочить до 30% во втором квартале, так как наступление инфекции требует от властей усиливать губительные для экономики ограничения. Буллард, несомненно, превзошел даже коллег-пессимистов с индустрии в плане мрачности прогнозов заявив, что ВВП может снизиться вполовину от второго квартала 2019 г.

Самым важным моментом из текущей риторики чиновников-банкиров являются «подчеркивание важности» фискального стимулирования. При этом беспомощность монетарной политики прикрывается нейтральным словосочетанием «координация фискальной и монетарной политики». Буллард призвал восполнить потери доходов домохозяйств посредством громадных фискальных стимулов на 2.5 трлн. долларов. Одно из неприятных и пока неочевидных последствий таких мер – ускорение инфляции. Сложно представить, что она окажется слабым звеном во всей схеме «безлимитных стимулов», учитывая ее нечувствительность к годам интенсивных монетарных стимулов.

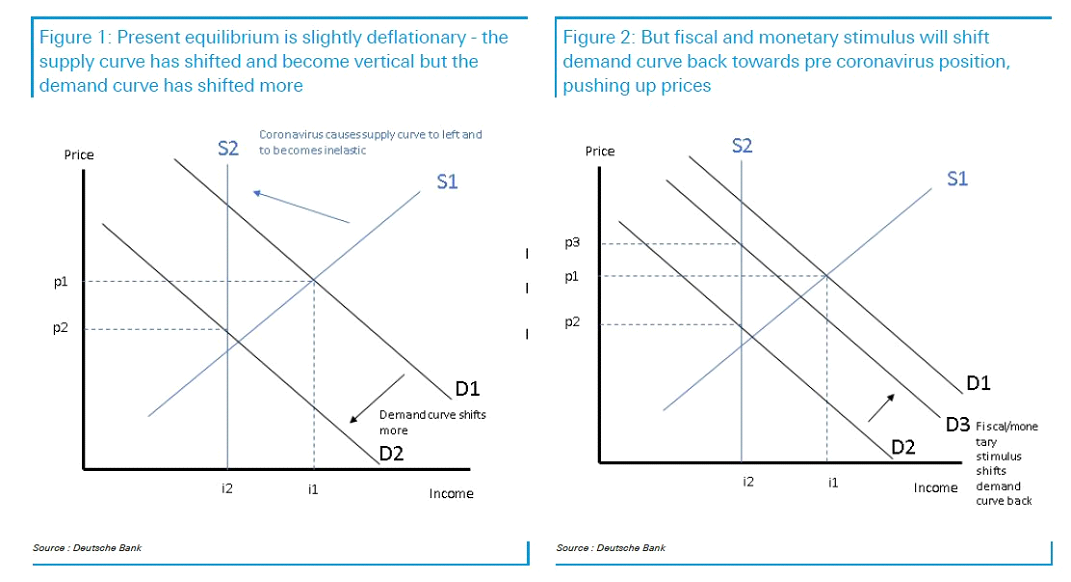

Но сейчас и ситуация выглядит иначе – монетарная политика, вследствие истощения инструментов, уступает место фискальным стимулам (которая более склонна разгонять инфляцию), а волна национальных карантинов приводит к достаточно редкому (и устойчивому) шоку предложения. Вмешательство государства в нынешней ситуации должно иметь интересные эффекты: денежная масса на руках населения вырастет, но не из-за того, что они «поучаствовали» в производстве большего количества товаров или оказания услуг. Другими словами, связь между ростом располагаемого дохода и спросом на рабочую силу (и даже предложением, из-за карантина), характерная для рынка будет утрачена. Все это может привести к так называемой массивной инфляции за счет перевеса спроса над предложением (demand-pull inflation).

Кстати, такой же точки зрения придерживаются и Дойче Банк, однако пока их точка зрения, мягко говоря, непопулярна:

Голубая вертикальная линия на графике – кривая предложения, сейчас характеризует эффект карантина (нечувствительна к инфляции цен)

Но почему это не произошло во время кредитной экспансии после кризиса 2008 г.? На мой взгляд, объяснение может скрываться в следующем. Фискальная поддержка обычно влечет непосредственное увеличение располагаемого дохода, в отличие от эффекта низкой процентной ставки, которая лишь может увеличить спрос на заимствования (и затем потребительские расходы), но не обязательно к этому приведет (например, неэластичность спроса на кредиты по процентной ставке). То есть при фискальном стимулировании мы наверняка будем наблюдать резкое увеличение денежной массы на руках населения (в отличие от теоретически предполагаемого, как в случае с монетарным стимулированием) и одновременно замедление темпов роста товаров и услуг, что в какой-то момент приведет к массивной инфляции.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 72% и 73% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.