Доллары и Ценовые Данные: Возможные Последствия Сильного Декабрьского ИПЦ

Отчет по инфляции в США за декабрь произвел умеренное впечатление на рынок: релиз вызвал кратковременное укрепление доллара, индекс американской валюты поднимался с 102.20 до 102.70, но позже все растерял все преимущество. Двухлетняя ставка даже снизилась - c 4.34% перед отчетом до 4.26% в пятницу:

В предыдущей статье я писал о том, что рынок может ассиметрично отреагировать на отчет: если инфляция незначительно превысит прогноз, рынки проигнорируют данный сюрприз в контексте ожиданий мартовского снижения ставки ФРС, которое сейчас широко обсуждается, и наоборот, если инфляция окажется ниже прогноза, реакция может быть существенной.

Похоже так и произошло – рыночная реакция подсказывает, что инвесторы интерпретировали отчет, как будто он не изменил расклад по мартовскому заседанию ФРС или даже снизил вероятность понижения ставки, хотя ценовые данные указывают, что должно было произойти обратное: общая и базовая инфляция в годовом выражении в декабре оказались выше прогнозов (3.4% против 3.2% прогноза и 3.9% против 3.8% прогноза).

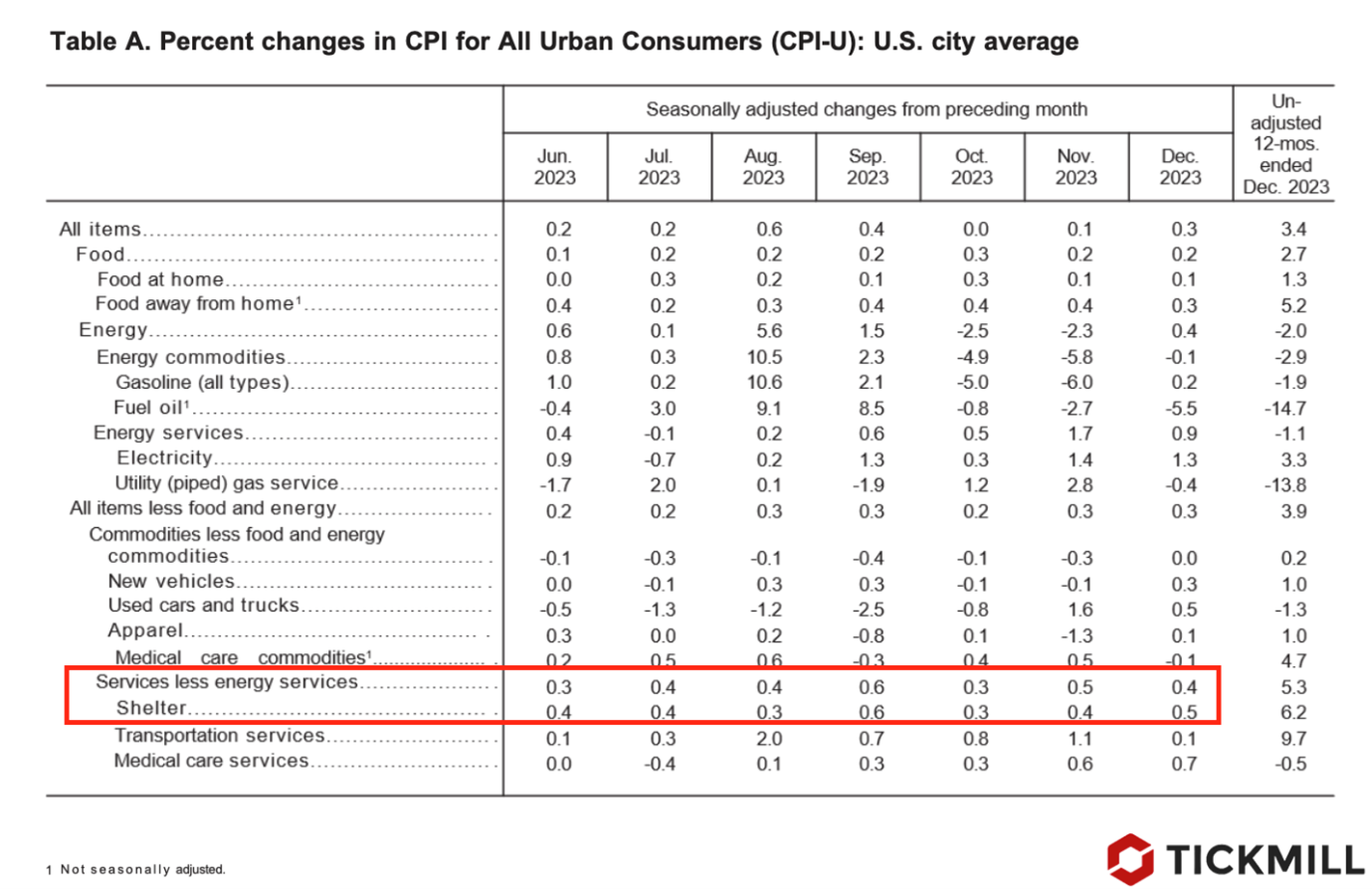

Базовая инфляция в месячном выражении составила 0.3% и соответствовала ожиданиям. Детали отчета также показали, что чувствительные для ФРС компоненты инфляции, такие как цены в сфере услуг и цены на услуги, связанные с жильем, продемонстрировали неоднозначную динамику: рост первых замедлился по сравнению с предыдущим месяцем (0.4% в декабре против 0.5% в ноябре), а вторых – ускорился (0.5% в декабре против 0.4% в ноябре). Стоит отметить, что вес компонента «цены на услуги, связанные с жильем» (Shelter) составляет более 30% в базовом ИПЦ, что могло в немалой степени объяснять, почему показатель вырос сильнее ожиданий.

Ассиметричная реакция на отчет могла быть связана с тем, что предварительные показатели за конец ноября-декабрь (рост заработных плат, индекс потребительских настроений, всплеск в объемах потребительского кредитования) содержали в себе достаточно признаков, что инфляция может превысить консенсус-прогноз, поэтому рынок закладывал в ценах возможный сюрприз на стороне повышения, но, вероятно, был менее готов увидеть сюрприз на стороне понижения. Однако тот факт, что компонент Shelter стал вновь ускоряться создает риск, что рынки недооценивает мартовский исход, где ФРС выдерживает еще одну паузу.

Например вчера, чиновник ФРС Лоретта Местер, в качестве реакции на отчет ИПЦ, заявила о том, что снижать ставку в марте, вероятно, рано. На мой взгляд возникает возможность поставить на соответствующую переоценку рыночных ожиданий в пользу еще одной паузы ФРС в марте, то есть на то, что доллар перейдет в укрепление в перспективе двух месяцев.

На данный момент рынок оценивает шансы мартовского снижения ставки в 70%, вчера она составляла 70.2%. Это говорит о том, что рынок практически проигнорировал ИПЦ. Однако нужно также следить за соответствующей возможной переоценкой ожиданий снижения ставки другими центральными банками. Например, от ЕЦБ рынок ждет снижение ставки на 140 базисных пунктов в совокупности, то есть, пространство для переоценки в сторону меньшего объема снижения ставки довольно серьезное.

Понравилась моя статья и пользуетесь приложением Telegram?

Если Вы ответили на оба вопроса "Да!", тогда подпишитесь на мой канал и больше никогда не пропускайте новые выпуски.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 72% и 73% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.