Рынки стабилизировались в среду после вчерашней распродажи на американском рынке, в ходе которой широкие индексы акций откатились почти на 1.5%. Европейские и американские фьючерсы на фондовые индексы в незначительном плюсе сегодня, что повышает вероятность что вчерашняя распродажа было событием, которое ограничилось одним торговым днем.

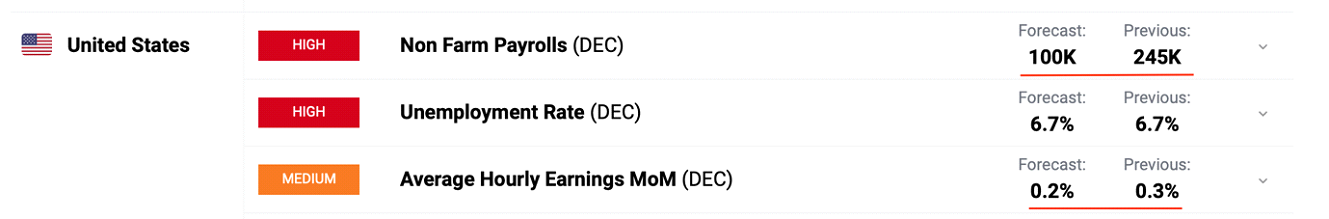

Covid-19 как краткосрочный риск уходит на второй план так как число вакцин растет а вакцинация набирает обороты. На этой неделе внимание приковано к трудовой статистике в США, которая будет опубликована в пятницу. Согласно консенсус прогнозу, число рабочих мест увеличилось всего на 100К в декабре, против 245К в ноябре. То есть рынок труда продолжит замедлятся. Рост оплаты труда, как ожидается также замедлится до 0.2%:

Большое значение для рыночных ожиданий имеет исход выборов второго тура в колеблющемся штате Джорджии. Они определяет кто займет два последних вакантных места в Сенате. Чтобы сохранить большинство республиканцы должны выиграть хотя бы одно место. В случае если оба места займут демократы, несмотря на равное распределение мест (50 у республиканцев и 50 у демократов), фактически контроль над Сенатом перейдет в руки демократов, так как право решающего голоса будет у вице-президента демократа Камалы Харрис.

Опросы сейчас показывают, что демократические кандидаты лидируют с небольшим перевесом, однако если учитывать обычную погрешность в прогнозах, шансы примерно поровну. Если демократы получают контроль над Сенатом, то в среднесрочной перспективе это будет означать усиление регулирования, новые налоги на богатых и корпорации, усиление перераспределения доходов в США, однако в краткосрочной перспективе это повысит шансы на более крупный пакет стимулов, который будет иметь позитивный эффект для акций и негативный для доллара. Поэтому доллар испытывает сейчас большие трудности чтобы перейти в рост.

Рост EURUSD на паузе, при этом ослабление доллара диктует динамику в паре. Так как исход второго тура выборов остается неопределенным, рост EURUSD будет также сдержанным. Однако в среднесрочной перспективе, если ФРС будет развивать новую концепцию таргетирования инфляции, процентные ставки в США будут оставаться под давлением и активы фиксированной доходности в США будут все менее привлекательным по сравнению с зарубежными, что будет фактором давления на доллар.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 72% и 73% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.