Доллар корректируется на фоне возврата к среднему, рынки переоценивают последствия политики Трампа

Доллар США заметно укрепился более чем на 1,6% в среду, что стало его крупнейшим однодневным ростом почти за четыре года. Это ралли отражает реакцию рынка на повестку дня избранного президента Трампа, которая включает повышение импортных тарифов — шаг, ожидаемый для поддержки отечественных отраслей, но также несущий риск ответных торговых мер — и снижение ставки налога на прибыль корпораций, что может увеличить чистую прибыль компаний и повысить оценки фондового рынка за счет более высоких дисконтированных будущих доходов. Эти меры также рассматриваются как способные повлиять на политику ФРС, так как фискальный импульс и растущая инфляция из-за тарифов могут побудить ФРС скорректировать темпы смягчения денежно-кредитной политики.

Тем не менее в четверг индекс DXY откатился к уровню около 104,80, указывая на коррекцию, поскольку инвесторы фиксируют прибыль и переоценивают устойчивость «трейда Трампа». Техническое сопротивление возле верхней границы среднесрочного трендового коридора способствовало этому откату. Пробитие ниже уровня 104,50 может сигнализировать о дальнейшем откате к 104 перед тем, как доллар США потенциально возобновит восходящее движение:

Пара EUR/USD отскочила к уровню около 1,08 после падения ниже 1,0700. Хотя это восстановление указывает на краткосрочную коррекцию, несколько факторов давят на перспективы евро:

- Влияние протекционизма США: предлагаемые Трампом тарифы могут негативно повлиять на экономику еврозоны, потенциально снизив ВВП ЕС на 0,1%, по некоторым оценкам;

- Предупреждения ЕЦБ: Вице-президент ЕЦБ Луис де Гиндос отметил, что обострение торговых напряжений может инициировать глобальную торговую войну, усиливая экономическую неопределенность.

С точки зрения данных, немного лучше ожидаемых показателей PMI от HCOB и сильные заказы немецких фабрик (рост на 4,2% г/г против ожидаемых 1,6%) предоставили временную поддержку евро. Тем не менее, общие настроения остаются осторожными из-за внешних рисков и потенциальных торговых шоков.

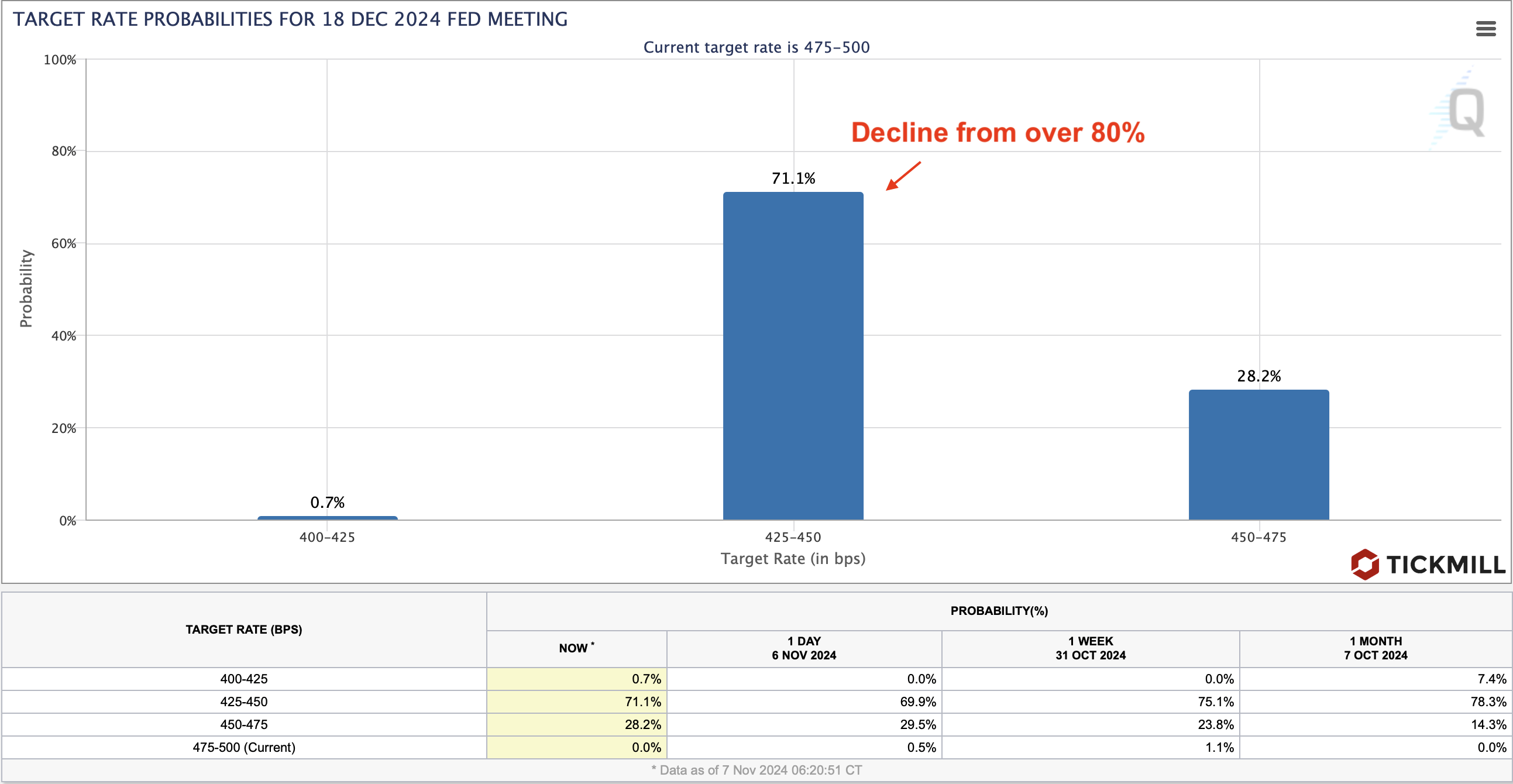

Широко ожидается, что ФРС сегодня объявит о снижении процентной ставки на 25 базисных пунктов. Участники рынка почти полностью учли этот шаг, и внимание теперь переключается на декабрьское решение по политике. Подразумеваемые шансы на снижение ставки в декабре снизились с более чем 80% до 71,1%, что указывает на некоторую неопределенность относительно пути ФРС на фоне торговой и фискальной повестки Трампа:

Предстоящие данные по еженедельным заявкам на пособие по безработице и потребительскому кредитованию предоставят дополнительную информацию о состоянии потребления и рынка труда в США.

Британский фунт набрал обороты после решения Банка Англии снизить процентные ставки на 25 базисных пунктов до 4,75%. Ключевые моменты:

- Голосование Комитета по денежно-кредитной политике (MPC): Голосование 8 против 1 в пользу снижения указывает на сильный консенсус в поддержке экономического роста;

- Прогнозы: Губернатор Эндрю Бейли заявил о готовности продолжить смягчение, если экономические данные соответствуют ожиданиям, но сохранил осторожную позицию из-за сохраняющегося инфляционного давления.

С технической точки зрения, пара GBP/USD несколько раз тестировала восходящую трендовую линию и нашла поддержку около 200-дневной скользящей средней около уровня 1,28:

Это указывает на восходящий импульс с возможным прорывом выше уровня 1,30. Устойчивое движение выше этого уровня может открыть путь к дальнейшему росту, хотя среднесрочные риски, связанные с глобальной торговой политикой, остаются.

Понравилась моя статья и пользуетесь приложением Telegram?

Если Вы ответили на оба вопроса "Да!", тогда подпишитесь на мой канал и больше никогда не пропускайте новые выпуски.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 72% и 73% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.