Банк Японии шокировал рынки решением снизить покупки бондов на рынке

Банк Японии объявил о неожиданном изменении своей политики таргетирования доходностей облигаций и теперь позволит доходить доходности 10-летних JGB до 0,50%. Хотя глава ЦБ Курода недвусмысленно предупредил, что это не повышение ставок, обуздать спекуляции о дальнейшей нормализации Банком Японии в 2023 году будет непросто. USD/JPY может пробить 130.00 на ожиданиях выхода ЦБ из ультрамягкой политики.

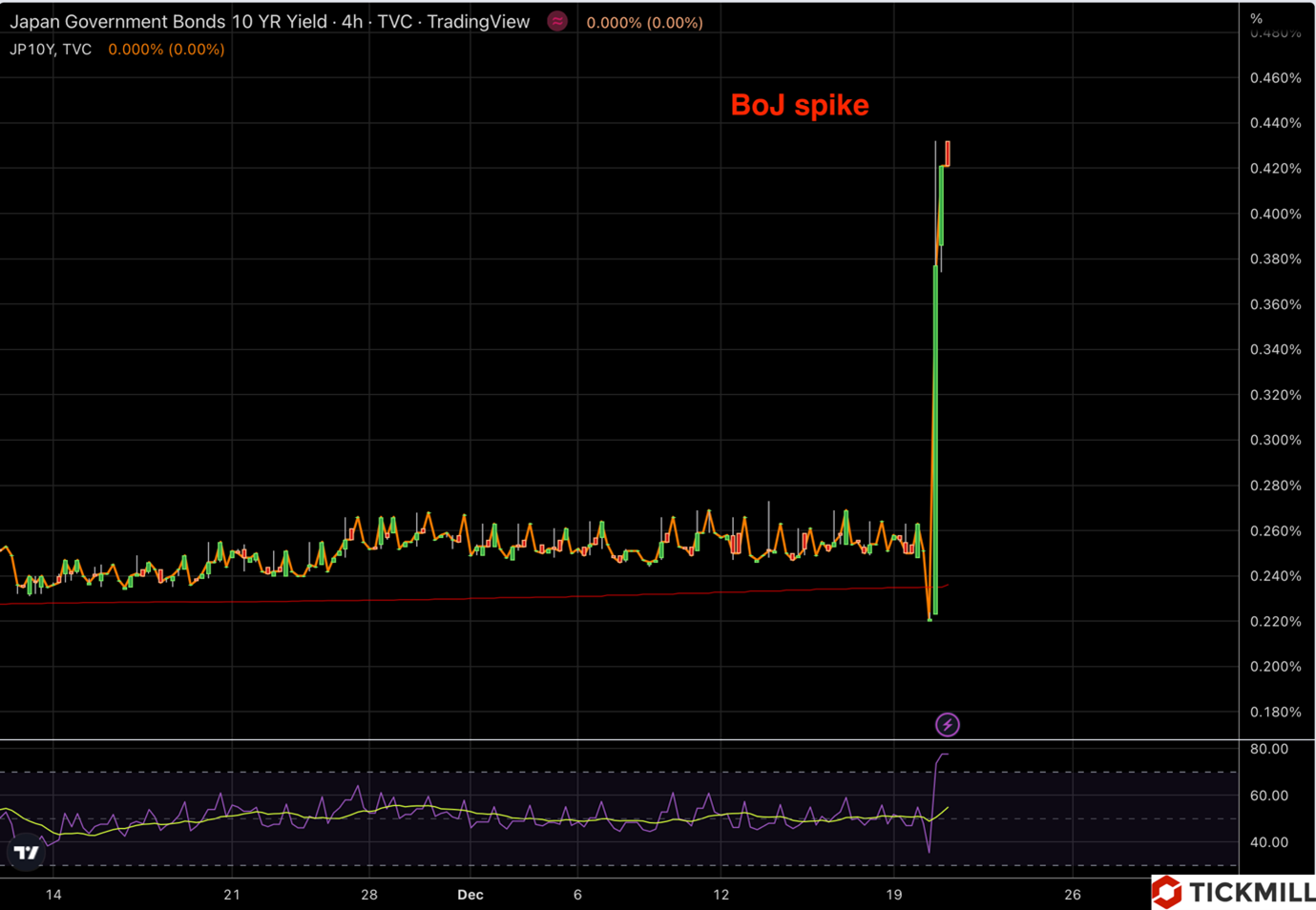

ЦБ Японии сегодня встряхнул рынки объявив о неожиданном изменении своей политики контроля кривой доходности (YCC). Целевой диапазон для 10-летнего JGB будет расширен до +/- 0,50% с предыдущих 0,25%, что, по сути, позволяет повысить процентные ставки в текущей инфляционной среде, несмотря на то, что официальный целевой показатель по-прежнему составляет 0%.

Немедленное влияние на иену было значительным: пара USD/JPY упала примерно на 3,0% и в настоящее время торгуется около 133,00, 10-летние JGB подскочили до 0.42%:

Роль Банка Японии как аутсайдера среди мировых центральных банков в гонке ужесточения была ключевым фактором ослабления иены в 2022 году, и сейчас рынки оценивают, является ли сегодняшнее объявление фактически первым шагом на пути к более широкому процессу нормализации политики в Японии, который радикально меняет прогноз по иене в 2023 г.

Существует также риск того, что спекуляции о еще более высоких ставках JGB в 2023 году могут распространиться на глобальные облигации и акции (как это произошло сегодня). Пресс-конференция губернатора Харухико Куроды была посвящена противодействию таким спекуляциям: он прямо предупредил рынки, чтобы они не интерпретировали это как повышение ставок, и сказал, что не считает необходимым дальнейшее расширение диапазона доходности. Однако рынкам может потребоваться больше уверенности в этом, особенно с учетом того, что Курода должен быть заменен в апреле 2023 года.

Риски по USD/JPY смещены в сторону дальнейшего снижения и нельзя исключать движение в сторону поддержки на 130 – также с учетом в целом слабого доллара:

На данный момент негативная реакция мировых фондовых рынков ограничивает рост проциклических валют и стимулирует спрос на доллар, но в ближайшем будущем возможна более широкая слабость доллара. К концу этой недели DXY может подняться до 103,50.

В США сегодня в центре внимания будут данные по жилищному строительству, ожидается, что в ноябре строительство новых домов продолжит уменьшаться, так как высокие ставки по ипотечным кредитам продолжают оказывать давление на сектор недвижимости.

Пара EUR/USD осталась в стороне от реакции рынка после решения Банка Японии, удерживаясь чуть выше 1,0600. Вполне вероятно, что понижательное давление на доллар из-за ястребиной политики Банка Японии было полностью компенсировано ухудшением отношения к риску, что негативно влияет на проциклический курс евро.

Как обсуждалось выше в разделе, посвященном доллару США, существуют сохраняющиеся риски снижения курса доллара, и мы можем увидеть тест EUR/USD на отметке 1,0700 перед Рождеством.

Календарь еврозоны включает данные по потребительской уверенности, которая, как ожидается, немного улучшится в декабре, а также выступления представителей ЕЦБ Питера Казимира и Мадиса Мюллера.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 72% и 73% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.