Индекс доллара поднялся выше 90 пунктов после неудавшегося ретеста поддержки на 89.65, однако развить движение будет тяжеловато, так как до начала снижения темпов скупки активов ФРС месяцы, в то время как другие ЦБ не стесняются уже давать конкретный расклад по выходу из антикризисной политики. Ярким примером стал Банк Новой Зеландии, который сообщил, что планирует начать цикл нормализации кредитных условий в конце следующего года. NZDUSD прибавил 1% на новой информации, однако место порасти еще есть, учитывая поддержку со стороны товарного рынка и пробой среднесрочной нисходящей линии тренда:

Ежегодный симпозиум в Джексон Хоул, на котором как ожидается ФРС обрисует конкретные шаги по сворачиванию мер поддержки, пройдет в августе, поэтому еще пару месяцев доллару придется искать поддержку среди других факторов и отскоки доллара вверх вероятно будут жить недолго.

Экономический календарь сегодня не особо насыщен событиями, поэтому EURUSD как ожидается будет оставаться в диапазоне, колеблясь около 1.22. Релиз заявок на пособия по безработице США и слабость фондового рынка в четверг вероятно позволят доллару подрасти еще чуть-чуть, цель по EURUSD – тест 1.2150. Немного отбили охоту покупать EURUSD комментарии чиновников ЕЦБ о том, что подъем инфляции временный, что как-бы отдаляет момент начала сворачивания ультрамягких кредитных условий.

Рост британской валюты на паузе в отсутствии экономических релизов. Сообщения о том, что Шотландия хочет провести референдум о независимости после пандемии, не представляют немедленного риска, так как маловероятно что это произойдет в нынешний парламентский срок. GBPUSD может сходить на 1.4080, однако учитывая сильную фундаментальную составляющую Британии, пару вероятно охотно выкупят с этого уровня.

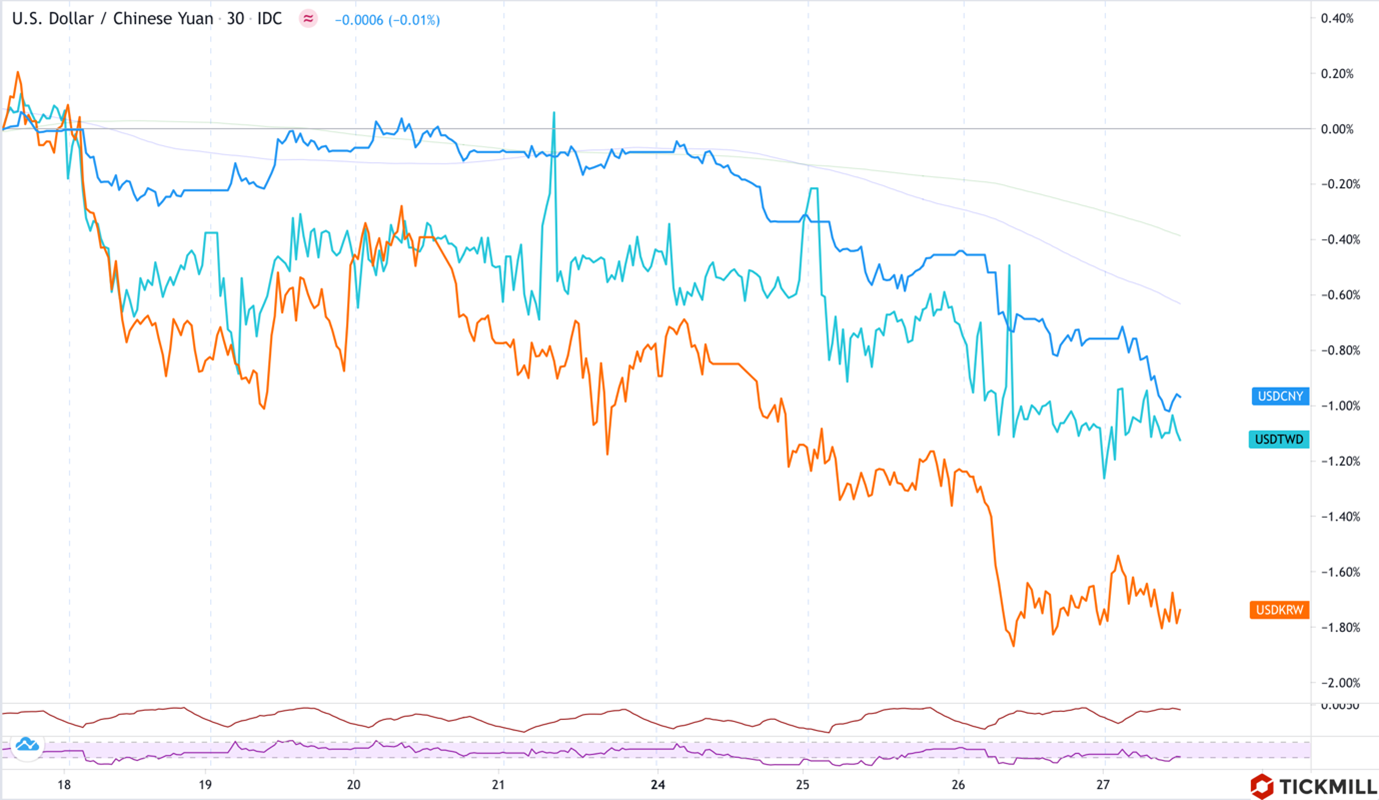

В азиатской части валютного рынка наметился некоторый консенсус относительно того, сколько должен стоить доллар. Три основных азиатских валюты – юань, вона и тайваньский доллар присоединились к давлению на доллар примерно 10 дней назад, что, конечно, также не прибавляет уверенности относительно перспектив американской валюты:

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 72% и 73% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.